災害により損害を受けたときの所得税の軽減措置とは!?【雑損控除~ポイント編~】

こんにちは。

税理士の山田です。

いよいよ2019年度の確定申告の時期となりました。

昨年は台風15号と19号で被害を受けられた方が多くいらっしゃるかと思います。

そのような方のために、以前に雑損控除の制度概要についてまとめました。

まず、そもそも雑損控除とはどのような制度なのか、下記の記事をご覧になって概要を抑えて下さい。

災害により損害を受けたときの所得税の軽減措置とは!?【雑損控除~制度概要~】

今回はもう一歩踏み込んで、雑損控除の適用にあたり、不利益な処理をしてしまわないように特に重要なポイントを整理します。

雑損控除は非常に複雑な制度でして、グレーな範囲も多い制度ですので、税務署の方に任せるだけではなく、ご自身で是非ポイントは抑えておいてください。

ポイント① 雑損控除の申告はいつまで出来るか?

まずは、そもそも雑損控除の申告はいつまで行うことが出来るのでしょうか?

実は、還付申告や更正の請求という手続きを行うことで、5年前まで遡って手続きを行うことが出来ます。

具体的には、申告期限から5年間は手続きが出来ます。つまり、2014年度以降の更正の請求であれば、2020年の3月15日(還付申告の場合には、2020年1月1日)までの間に手続きをすることで、雑損控除の適用を受けることが出来ます。

なお、一度も確定申告を行っていない年度の申告をする場合には、期限後申告という手続きになり、一度確定申告を行った年度について雑損控除の適用をする場合には、更正の請求という手続きになります。

過去の雑損控除が出来たのに、手続きをしていなかったという方がいらっしゃればまだチャンスがあるかもしれないので、是非確認してみてください。

ただし、雑損控除の繰越控除については連続して確定申告をすることが要件となっており、一度でも申告をしてしまっていると、適用が受けられない可能性があります。

ポイント② 損失額の計算方法を抑える~特に家財に注意!~

雑損控除の損失額の計算は大まかにいうと『資産の時価 × 被害割合』で計算します。まずはこの資産の時価の考え方を抑えましょう。

時価の計算方法は、『住宅』『家財』『車両』でそれぞれ異なるとともに、『取得価額が明らかな場合』『取得価額が明らかでない場合』で異なります。

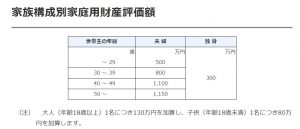

特に家財の計算方法は取得価額が明らかであるか、そうでないか、によって大きく異なります。また、家財の取得価額が明らかでない場合には、下記の表に当てはめて計算をすることになります。

上記に当てはめてみると解りますが、40歳以上の夫婦であれば、家財の時価が1000万円を超えてきます。これだけの家財を持っていらっしゃるご家庭をそうそうないのではないでしょうか?しかも、この金額は減価償却をした後の金額となります。

また、実際にご自宅の家財をいつ頃にいくらで購入したか、という情報を残していらっしゃる方はほとんどいないのではないでしょうか?

家財の情報は解らなければ上記の有利な計算をすることが出来ます。その点を踏まえて是非計算をしてみてくださいませ。

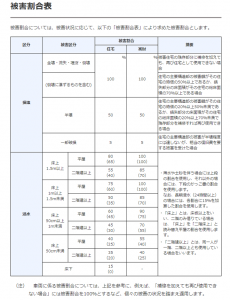

ポイント③ 被害割合の考え方を抑える~割合の合算とは?~

まず、国税庁が公表している被害割合の表を見てポイントを抑えましょう。表は下記の通りです。

被害割合の判定とり災証明書

上記の被害割合の判定にあたっては、『り災証明書』を参考にして行うことになっていますが、これはあくまで参考にするだけで、り災証明書の被害区分とは必ずしも一致しないことになります。

これは国税庁が公表している下記の資料にも明記してあります。

東日本大震災により損害を受けた場合の所得税の取扱い

第2 雑損控除(共通)

23 「り災証明書」の必要性

問 雑損控除による還付申告書を提出するに当たって、「り災証明書」のような被害を証明する書類の提出は必要ですか。

「り災証明書」は、大震災により家屋に被害を受けた場合、その被害を受けた方が市区町村に被害の状況を申告した後、その市区町村がその状況を確認した上で発行されるものです。

この証明書には、例えば、り災害原因や、全壊や半壊などの家屋についての被害状況等が表示されていることから、損失額の合理的な計算方法の被害割合を判定する際の目安になるものです。

したがって、税務署では、申告書等を提出する際に「り災証明書」(コピーでも可)を添付していただくか、又は提示していただくよう、お願いしているところです。

しかし、津波による被害を受け、その方の住所地などから地域全域の建物等が全壊するなどその被害の規模や状況が明らかな場合にはご提示いただかなくても差し支えありません。

また、個々の事情により証明書を添付又は提示ができない場合には、被害の実情を十分お聞きした上で被害状況を判断することとしています。

(注) り災証明書に記載される被害の程度(証明内容)と損失額の合理的な計算方法における「被害区分」は一致するものではないことに留意が必要です。

例えば、液状化被害の認定は、一般的に家屋の傾斜や基礎等の地盤面下への潜り込みの状況を基に行われますが、家屋に係る損失額の合理的な計算方法は、その家屋の主要構造部に損壊がある場合に利用できます。また、この計算における被害区分の判定においても、その被害の状況を十分お聴きして判断することになります。

損壊で言うと、『一部損壊』で被害割合5%、『半壊』で被害割合50%と大きく異なります。り災証明書の区分が一部損壊となっていても、上記表の半壊摘要欄の状況に合致しているようであれば、写真などの根拠資料を集めて、税務署に相談してみましょう。

被害割合の合算

これもあまり知られていないことですが、上記表の損壊と浸水の被害割合はいずれか片方を当てはめるのではなく、両方該当する場合には、両方の被害割合を合算することが出来ます。

こちらについても国税庁が公表している下記の資料に明記してあります。

東日本大震災により損害を受けた場合の所得税の取扱い

第3 雑損控除における損失額の合理的な計算方法

21 被害割合の考え方(損壊+浸水の場合)

問 住宅の一部が津波により損壊した上、浸水(床上 30 ㎝・二階建住宅)しました。この場合、被害割合はどのように計算しますか。

(答)

被害の種類ごとに被害割合を加算していくため、一部損壊した上、海水による浸水(床上 30 ㎝・二階建住宅)した場合は、一部破損(5%) + 床上 50 ㎝未満・二階建住宅(35%) = 40%

となり、40%がその住宅の被害割合となります。

(注) 24 時間以上の長期浸水の場合は、その割合にさらに 15%を加算した割合となります。

上記のように被害割合の考え方は非常に複雑です。税務署でもわかっていない可能性が考えられますが、国税庁が公表している情報であれば、税務署でもその通りに処理しなければいけないはずです。

上記で引用している国税庁の資料は下記のリンクより見ることが出来ますので、是非参考にしてみてください。

東日本大震災により損害を受けた場合の所得税の取扱い

ポイント④ 雑損控除の適用は自分の家でなくても大丈夫!

これが一番最後のポイントです。

ご自身が被害を受けていないから関係ないと思っていらっしゃる方がいたら気を付けてください。

雑損控除は自分でなくても、同一生計の親族が被害に遭われていれば、適用をすることが出来ます。

では、同一生計の親族とは、①総所得金額等が38万円以下(令和元年のケース)である、②生計を一にする親族、を指します。特に②の生計を一にする、とは下記のことを言います。

生計を一にする

日常の生活の資を共にすることをいいます。

会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、生活費、学資金又は療養費などを常に送金しているときや、

日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているときは、「生計を一にする」ものとして取り扱われます。

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tebiki2017/a/03/order3/yogo/3-3_y03.htm

つまり、両親に対して仕送りをしているケースは同一生計親族に当てはまる可能性があります。

ということは、仕送りをしているご両親が今回の台風の被害に遭われていて、なおかつ年金生活をされているケースですと、同一生計親族にあたる可能性が非常に高くなります。

その場合には、税務署または顧問の税理士の方に相談して見てください。

最後に

今回は雑損控除の適用に当たって特に重要と思われるポイントを重点的に説明しました。

雑損控除の申告は、専門家である税理士でも滅多に行うことはありません。

実際に私も雑損控除の申告をしたことは一度もありません。

今回の災害で被害に遭われた方々に少しでも支援になればと思い、制度のポイントを整理してみました。

この内容が少しでも多くの方の目に触れて、制度を有効に活用できる方が増えることを祈っております。